Ces deux nouvelles normes définissent la manière dont une entreprise publie des informations sur les facteurs liés au développement durable qui peuvent favoriser ou altérer la capacité d’une entreprise à créer de la valeur.

Cet exercice requiert d’identifier les risques internes et externes principaux, de tester la sensibilité à différents scénarios, et d’en rendre compte périodiquement.

En 2022, l’IFRS(*) pose les bases de nouvelles normes de déclaration d’informations financières intégrant la dimension du développement durable.

Les projets des deux premières normes IFRS Sustainability 1 (enjeux de développement durables matériels) et IFRS Sustainability 2 (focus sur l’information liée au climat) ont déjà fait l’objet, sur le site, d’une période de consultation qui a pris fin le 29 juillet 2022. L’IFRS prévoit leur finalisation et leur publication d’ici la fin de l’année 2022.

Concrètement, quel est l’enjeu principal pour l’entreprise ? Refléter sa VALEUR.

Ces deux nouvelles normes définissent la manière dont une entreprise publie des informations sur les facteurs liés au développement durable qui peuvent favoriser ou altérer la capacité d’une entreprise à créer de la valeur.

La finalité est de présenter une information financière complète tenant compte des incidences des risques émergents, y compris les risques liés au climat, sur les montants et les informations présentés habituellement dans les états financiers. La valeur totale de l’entreprise est la somme de la valeur (boursière) de ses fonds propres et de sa dette nette.

Les implications potentielles pour la valeur de l’entreprise peuvent inclure la dépréciation de ses actifs, y compris le goodwill, les changements dans leur durée de vie utile et les changements dans leur juste valeur.

En pratique, cet exercice requiert d’identifier les risques internes et externes principaux, de tester la sensibilité à différents scénarios, et d’en rendre compte périodiquement. Pour ce faire, l’entreprise doit définir un cadre de gestion environnementale et sociale opérationnel informant la gouvernance de l’entreprise sur sa performance extra-financière en temps réel.

Le changement climatique présente un risque financier systémique pour l’économie mondiale.

Ces nouvelles normes sont bâties sur des référentiels et des initiatives qui ont cours depuis de nombreuses années.

- En Europe, la Directive européenne sur l’information extra-financière et la diversité (2014/95/EU) (NFRD) en application depuis 2014 a introduit l’obligation pour les 12000 entreprises les plus grandes des Etats membres de publier annuellement des états non financiers (la Déclaration de Performance Extra-Financière (DPEF) en France) et de les articuler avec l’information financière de façon cohérente et pertinente. Ces informations couvrent les thématiques de la performance environnementale, de la performance sociale, des employés et de la diversité, du respect des droits de l’homme, de la lutte contre la corruption et de la lutte contre l’évasion fiscale.

- Depuis 1997, basée à Amsterdam, la Global Reporting Initiative(*), a déployé un travail colossal de standardisation des données extra-financières et de diffusion sur tous les continents de ses référentiels d’application volontaire. Les référentiels de la GRI couvrent les trois dimensions, économique, environnementale et sociale. A l’occasion de la révision en cours de la NFRD, les travaux de la GRI sont en passe de devenir un des référentiels imposés dans les futures obligations déclaratives européennes.

- Dans une approche verticale, par grands enjeux, la plateforme de reporting volontaire sur les enjeux de climat, forêt et eau, dédiée aux sociétés cotées, CDP (*), réalise chaque année un travail d’intégration et de mise à jour qui reflète pour chaque thématique les attentes précises des investisseurs. La plateforme collecte des données et informations d’entreprises relatives à la bonne gouvernance, à la stratégie et la planification financière, à la gestion des risques et des opportunités, à la mesure des impacts, à la fixation de trajectoires d’atténuation, et enfin à l’engagement à transformer l’entreprise en interne et à travers sa chaine de valeur sur les priorités identifiées.

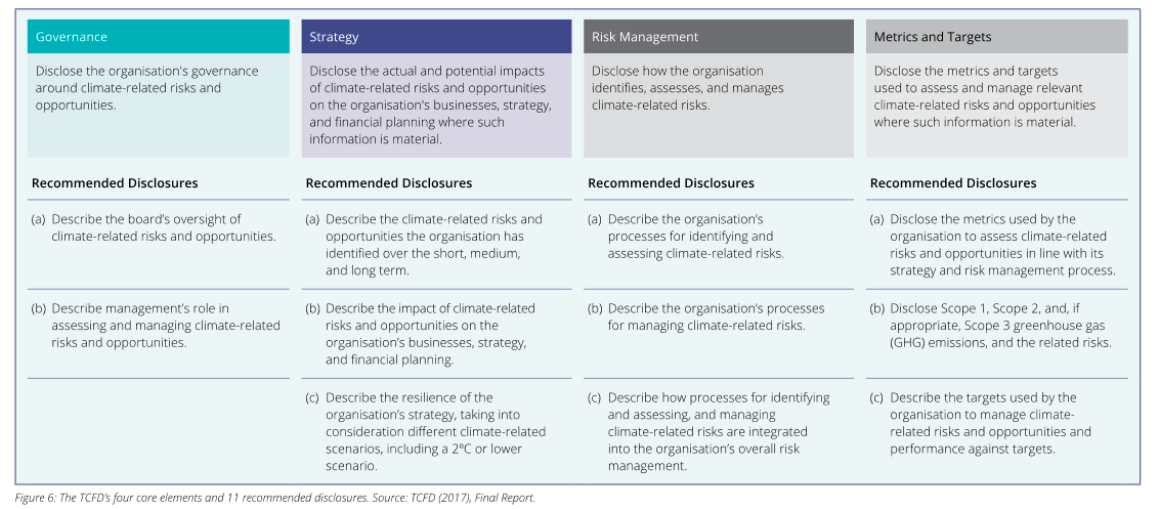

- En 2015, partant du constat que le changement climatique présente un risque financier systémique pour l’économie mondiale, le Conseil de stabilité financière a créé un groupe de travail sur les informations financières liées au climat pour élaborer un ensemble de recommandations de divulgation volontaires et cohérentes à l’usage des entreprises, la TCFD (*). En effet, afin de limiter l’incertitude, les marchés financiers ont besoin d’informations claires, complètes et de qualité sur les effets du changement climatique. Cela inclut les risques et les opportunités présentés par la hausse des températures, les politiques liées au climat et les technologies émergentes.

Les 11 recommandations issues des travaux de la TCFD constituent désormais une référence et un point de départ méthodologique pour tous les cercles de réflexion s’intéressant à la question de la transition vers une économie plus résiliente.

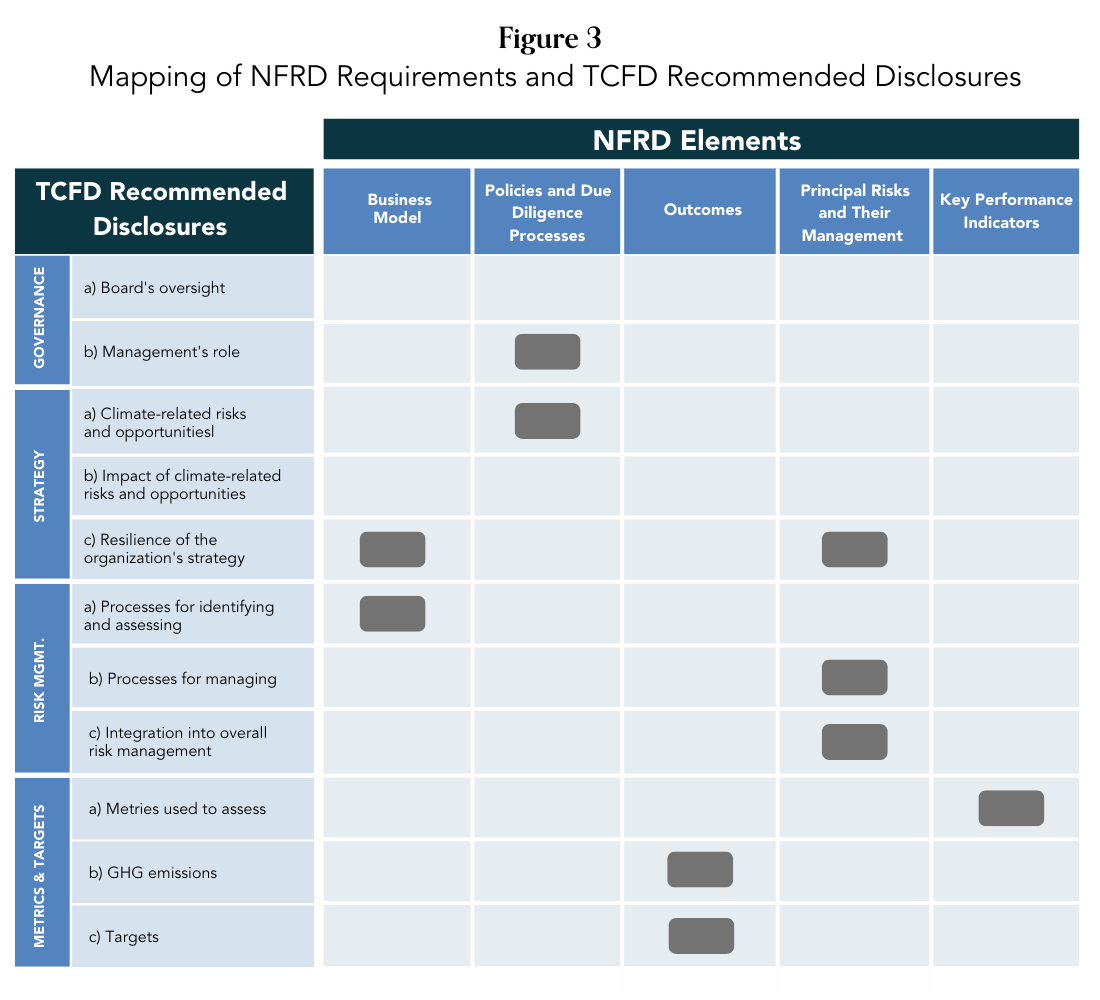

Ainsi, la Commission Européenne a pris le soin de s’assurer que sa directive NFRD couvrait l’ensemble des recommandations de la TCFD (Source : European Commission Guidelines on reporting climate-related information – Non financial reporting directive (NFRD) et le CDP y fait explicitement référence tout au long de son questionnaire Climat.

- Fin 2020, les 5 principaux acteurs (CDP, CDSB(*), GRI, SASB(*), et l’IIRC(*)) ayant contribué à faire la preuve de l’existence d’un marché pour le reporting extra-financier mais sans atteindre probablement la taille critique, se sont rapprochés pour produire un modèle de reporting commun.

- Fin 2021 et courant 2022, la consolidation s’accélère. Cette fois-ci la Fondation IFRS crée son propre bureau de normalisation extra-financière (l’International Sustainability Standards Boards, ou IISB(*), et s’apprête à absorber les travaux du SASB, de l’IIRC et du CDSB.

La norme IFRS S1 nous parait être une fondation générale très accessible pour les entreprises appliquant déjà les normes IFRS.

La divulgation de ces mêmes données dans les états financiers va demander davantage d’attention et de documentation, et nécessite de s’y préparer, dès à présent.

Avec les normes “Sustainability”, l’IFRS impose une vision financière du développement durable.

La nome IFRS S1 nous parait être une fondation générale très accessible pour les entreprises appliquant déjà les normes IFRS et donc probablement soumises à des obligations de reporting extra-financier ou bien appliquant les référentiels de la GRI. Ces entreprises disposent ainsi d’une connaissance de leurs enjeux matériels et d’une gestion des risques adaptée, reflétées dans leurs Documents d’enregistrements universels.

La norme IFRS S2, dédiée à l’information financière en lien avec le climat, va plus loin que la pratique générale en demandant la divulgation de données quantitatives et d’informations spécifiques, normalisées et prospectives, en imposant le principe de « comply or explain », notamment en ce qui concerne :

- La publication du plan de transition vers une économie à faible émission de carbone et des informations spécifiques sur un éventuel recours à des mécanismes de compensation. Il s’agit notamment d’informations sur la manière dont l’entreprise prévoit d’atteindre ses objectifs en matière de climat (y compris des informations sur l’utilisation des compensations des émissions de carbone), de ses plans et de ses hypothèses critiques concernant les actifs hérités du passé, ainsi que d’informations quantitatives et qualitatives sur l’avancement des plans publiés précédemment,

- La description des effets des risques et opportunités significatifs liés au climat sur la situation financière de l’entreprise, sa performance financière et ses flux de trésorerie pour la période considérée, et des effets attendus à court, moyen et long terme – y compris la manière dont les risques et opportunités liés au climat sont pris en compte dans la planification financière,

- La présentation des résultats et la méthode utilisée (analyse de scénarios liés au climat ou une technique alternative) pour l’analyse par l’entreprise de la résilience de sa stratégie face aux risques liés au climat,

- La divulgation de sept catégories de mesures intersectorielles communes à toutes les entreprises et obligatoires : les émissions de gaz à effet de serre (GES) sur une base absolue et sur une base d’intensité ; les risques de transition ; les risques physiques ; les opportunités liées au climat ; le déploiement de capitaux en fonction des risques et des opportunités liés au climat ; les prix internes du carbone ; et le pourcentage de la rémunération des cadres supérieurs lié aux considérations climatiques,

- L’imposition du GHG Protocol comme méthodologie de mesure des émissions de GES,

- La divulgation des émissions du Scope 3 incluant l’amont et l’aval,

- La divulgation des informations sur les objectifs de réduction des émissions, y compris la finalité de l’objectif (par exemple, l’atténuation, l’adaptation ou la conformité aux initiatives sectorielles ou scientifiques), ainsi que des informations sur la façon dont les objectifs de l’entité se comparent à ceux prescrits dans le dernier accord international sur les changements climatiques.

Les sociétés habituées à répondre aux campagnes climat du CDP seront bien préparées. Cependant les réponses au CDP restent relativement confidentielles alors que la divulgation de ces mêmes données dans les états financiers va demander davantage d’attention et de documentation et nécessite de s’y préparer, dès à présent.

Conclusion

L’arrivée des nouvelles normes IFRS Sustainability 1 et Sustainability 2 est l’aboutissement des initiatives d’intégration de la dimension extra-financière dans la communication financière de l’entreprise, menées précédemment par différentes associations représentant le monde économique et la société civile. D’application obligatoire dans 146 juridictions, les normes IFRS vont accélérer ce mouvement au risque de placer certaines entreprises insuffisamment préparées dans une situation délicate.

Les bonnes pratiques existent. Le risque de dispersion également. La mise en conformité avec ces nouvelles exigences doit suivre une méthodologie qui réponde aux attentes des investisseurs et à la réalité opérationnelle de l’entreprise.

Depuis plus de 10 ans, nous accompagnons nos clients dans la sécurisation de leurs projets. Nous créons leur cadre de reporting extra-financier, sur les risques, les tendances, la réglementation. Les équipes dirigeantes ont une vision en temps réel de leur performance extra-financière. L’entreprise peut gagner en visibilité et se projeter dans l’avenir.

NBP:

CDP : ONG basée au Royaume-Uni et en Europe continentale avec une présence internationale.

CDSB : le Climate Disclosure Standards Board est un consortium d’entreprises et d’ONG, consolidé récemment au sein de l’IFRS Foundation.

GRI : La Global Reporting Initiative est le principal organisme mondial de normalisation en matière de rapports sur le développement durable axés sur les parties prenantes. Son organe de normalisation a signé un accord de coopération avec l’IISB.

IFRS : La Fondation IFRS (International Financial Reporting Standards) est une organisation d’intérêt public à but non lucratif créée pour élaborer un ensemble unique de normes comptables et d’information sur le développement durable de haute qualité, compréhensibles, applicables et acceptées dans le monde entier – les normes IFRS – et pour promouvoir et faciliter l’adoption de ces normes.

IIRC : International Integrated Reporting Council, cadre de référence pour le reporting intégré, fusionné avec le SASB dans la Value Reporting Foundation, récemment consolidée au sein de la Fondation IFRS.

ISSB : récemment formé, l’International Sustainability Standards Board, est l’entité de normalisation pour l’IFRS en matière de publication d’informations sur le développement durable.

SASB : Sustainability Accounting Standards Board (SASB), fusionné avec l’IIRC pour former la Value Reporting Foundation.

TCFD : Taskforce on Climate related Financial Disclosure a été créée par le Financial Stability Board en 2015 pour élaborer un ensemble de recommandations de divulgation volontaires et cohérentes à l’usage des entreprises pour fournir des informations aux investisseurs, aux prêteurs et aux souscripteurs d’assurance, sur leurs risques financiers liés au climat.

A propos de Positivéco

Chez Positivéco, nous percevons les nouvelles réglementations nationales et internationales en RSE comme des vecteurs de croissance positive.

Notre métier : améliorer la lisibilité de vos activités pour une meilleure valorisation.

Depuis 2009, nous accompagnons institutions financières, acteurs publics, et entreprises cotées et non cotées dans l’évaluation de leurs politiques RSE, la réalisation de leur reporting extra-financier et la mise en œuvre de leurs projets d’investissement climat et d’aide au développement.

Prenez rendez-vous aujourd’hui et découvrez comment répondre aux nouvelles exigences de transparence économique tout en servant le projet de votre entreprise.

Contactez-nous !